時間もお金も余裕なし! でも、「投資」を始めたい! そんな30代子持ち世帯に向け、ファイナンシャルプランナーの大竹のり子先生が手間なし&ローリスクで始められる投資情報をお届けする本連載。これまでは投資の中でも30代子持ち世帯にピンポイントでおすすめの「投資信託」をレクチャーしてきましたが、第3回目では、職業も家族構成も金銭事情も違う、三者三様の3家族の家計を取り上げ、忖度なしの投資アイデアをご提案します!

編集・文=濱田恵理

株式会社エフピーウーマン代表

ファイナンシャルプランナー(CFP®認定者・1級FP技能士)、ファイナンシャルアカデミー取締役、一般社団法人 金融学習協会理事。金融専門書籍・雑誌の編集者を経て、2001年にファイナンシャルプランナーとして独立。正しいお金の知識を伝えることで多くの女性の人生を支援したいという想いから、2005年4月に「女性のためのお金の総合クリニック」として株式会社エフピーウーマンを設立。現在、経営の傍ら、講演、雑誌、テレビなど多くのメディア出演を通じ、女性が正しいお金の知識を学ぶことの大切さを伝えている。『これ一冊で安心!投資信託のはじめ方』(ナツメ社)など、著書は合計70冊以上。プライベートでは2児の母。

我が家はどのケース?類似家庭から理想の投資法を学ぼう

30代子育て世帯に「投資信託」がおすすめとは理解できたところで、では実際に、どのくらいの金額を充てたらよいのか。また、積立資金の捻出はどのようにしたらよいのでしょうか。

一般的には、「手取り収入の2割を貯蓄に。その貯蓄の半分を投資へ」と言われていますが、本当にそうなの? 今回は、3つの家庭のリアルな家計や事情から、「実践できる」アドバイスをお届けします。

※各家庭の金額は編集部でリサーチし、作成したものです。

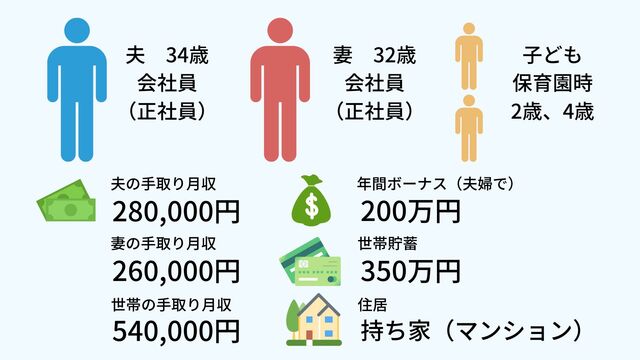

CASE1:Aさんご家族

ご家庭プロフィール:

夫婦共働きのため、世帯月収としては割と多め。また、ともに正社員のため、収入の変動はほぼなし。月々の貯蓄もしっかり! 次は投資運用にチャレンジしたい。ただし、どんな投資運用をすべきかわからない。ちなみに家族の趣味はアウトドア。通信費(携帯代)は夫婦共に格安スマホを利用しているが、ネット代などを含めて20,000円はかかっている。学資保険は今のところ、上の子のみ加入。

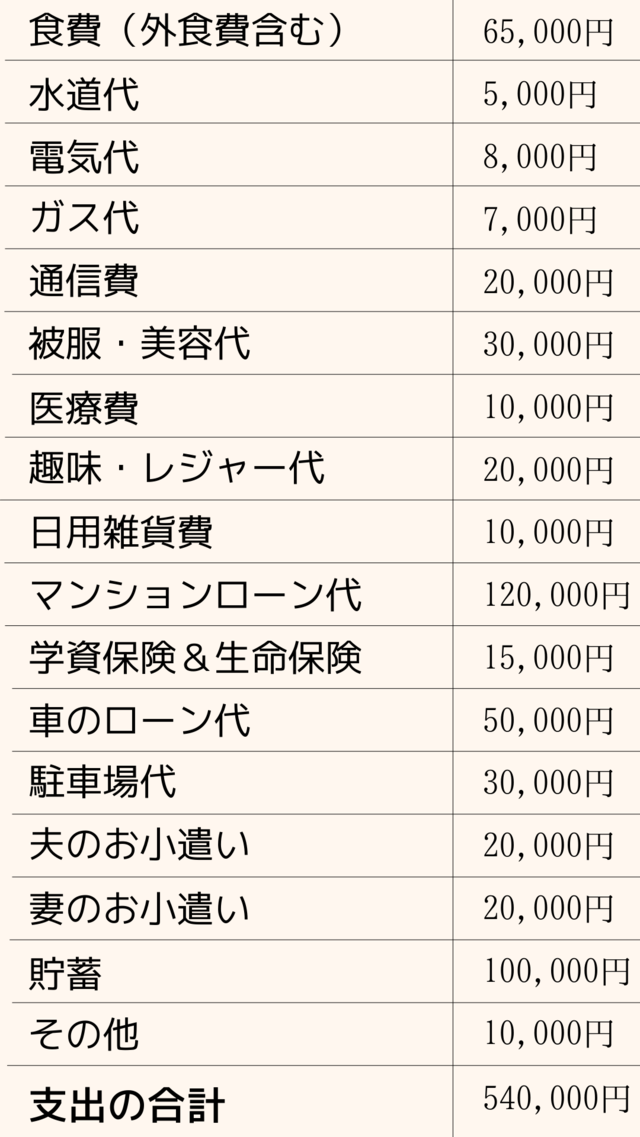

<支出内訳>

貯蓄の半額5万円を投資信託に回して!

大竹先生(以下大竹)「まず、毎月10万円の貯蓄ができている点が立派! また、世帯収入が多く、一定額のお小遣い設定がないご家庭は、費目関係なしに浪費傾向が高めですが、Aさん家庭は夫婦でお小遣い制。家計としては、とても優秀です。

強いていうなら、お子さんが2人いながら、学資保険を上のお子さんのみ加入しているようなので、必ずしも学資保険である必要はないのですが、下のお子さんも何かしら教育資金の手当をしてほしいところ。

子持ち世帯からよく耳にする話が、『気づいたら下の子の教育費を上の子の塾代に使ってしまった』など、教育費の混同消費。教育費は必ず、1人ずつ分けて別々に準備するようにしましょう。投資信託を活用するのもいいですね。

ちなみに食費は平均よりも若干割高ですが、世帯収入が平均よりも多いので、割合で考えれば妥当です。エンゲル係数が高すぎると言うほどではありません。

それらを踏まえ、毎月の貯蓄10万円の中から半額の5万円をiDeCoやつみたてNISAなどで投資信託に回すことをおすすめします!」

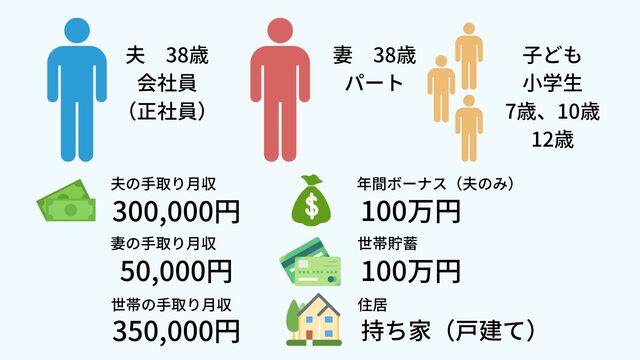

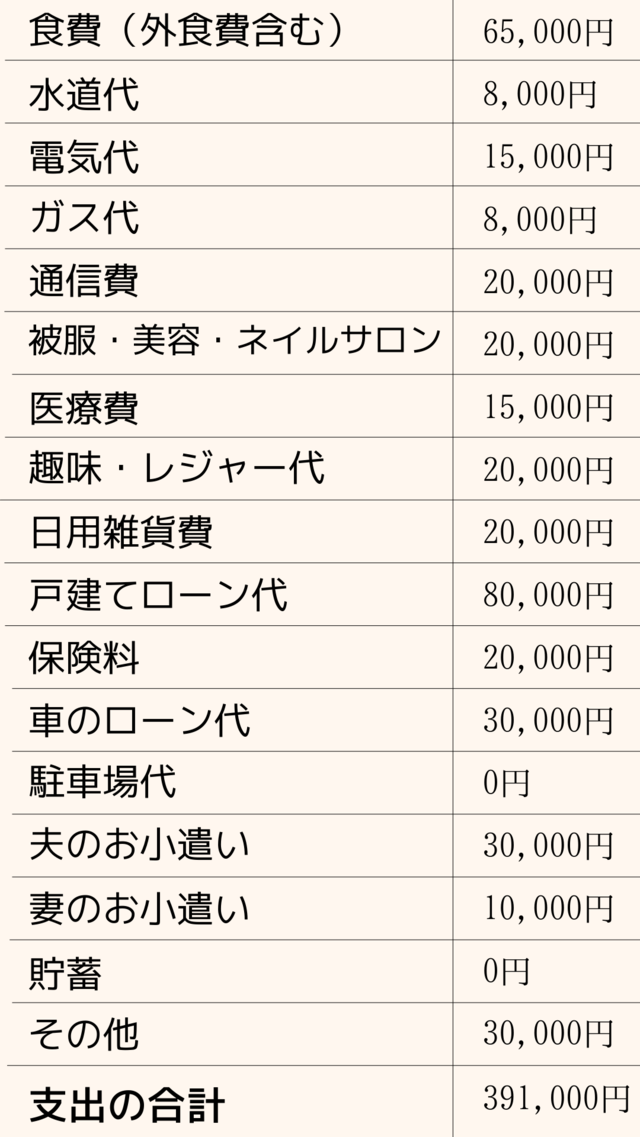

CASE2:Bさんご家族

ご家庭プロフィール:

子どもが3人いるため、毎月の食費やレジャー費などがとにかくかさむ! 習い事代(その他に含む)も3人分だと、バカにならない。結果、家計は赤字…。本来であれば、将来に備えて月々の貯蓄を増やしたいものの、現実には不可能。ましてや、投資運用なんて無理! ちなみに夫はコロナ禍で頻度は減ったものの、仕事の付き合いで飲み会やゴルフなどが多く、お小遣い減額は絶対に譲らない。妻もストレス発散を兼ね、どうしてもやめられないネイルサロン通い。実はこっそり、家族の被服・美容代から捻出中。

<支出内訳>

それぞれのお小遣いから少額でも投資信託を!

大竹「ご本人もお気づきのように、毎月の貯蓄額が少ない点が気になるところ。お子さんが3人いらして、今後もっと教育費がかかってくるでしょうから、投資信託なり保険なり貯蓄なり、何にせよ、教育費をしっかり捻出したいですね。

ちなみに家計に問題があるのはわかっていても、どの費目が高すぎるかがすぐにわからないのが、このタイプの赤字家計の特徴。

共通する要因として多いのが、『きちんと家計簿をつけていない』ということ。毎月の赤字をボーナスから補填しているご家庭は、実際に家計簿をつけてみると、最初の申告額よりももっと赤字額が多いケースがよくあります。

まずは試しに家計簿をつけ、家計状況の実態を正確に把握するのが先決! 次に手取り収入と支出合計をイコールに、そして少しずつ毎月の貯蓄額を増やして、最終的には毎月、5〜7万円の貯蓄をすることを目標にしましょう。何はともあれ、ボーナスから補填しないようにすることが急務です。

それから、奥様のお小遣い額を2〜3万円にアップしてもよいので、ネイルサロンなどの出費はお小遣いからやりくりするルールを。そうすることで、さまざまな費目からちょっとずつ出費が増えてしまっているという問題が解消されるかもしれません。

もし、投資信託の積立をする場合は、まずは貯蓄からではなく、ご夫婦それぞれのお小遣いの中から資金を捻出して。1,000円からでもよいので、まずは積立を始めてみましょう」

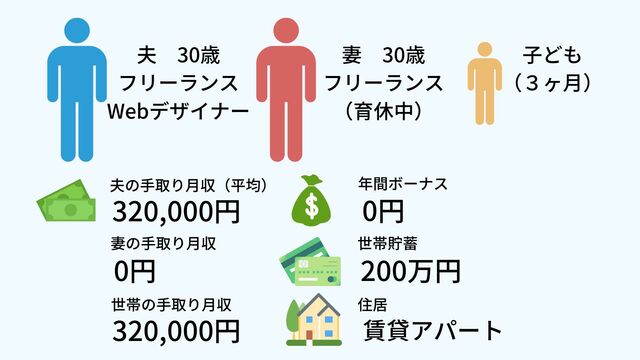

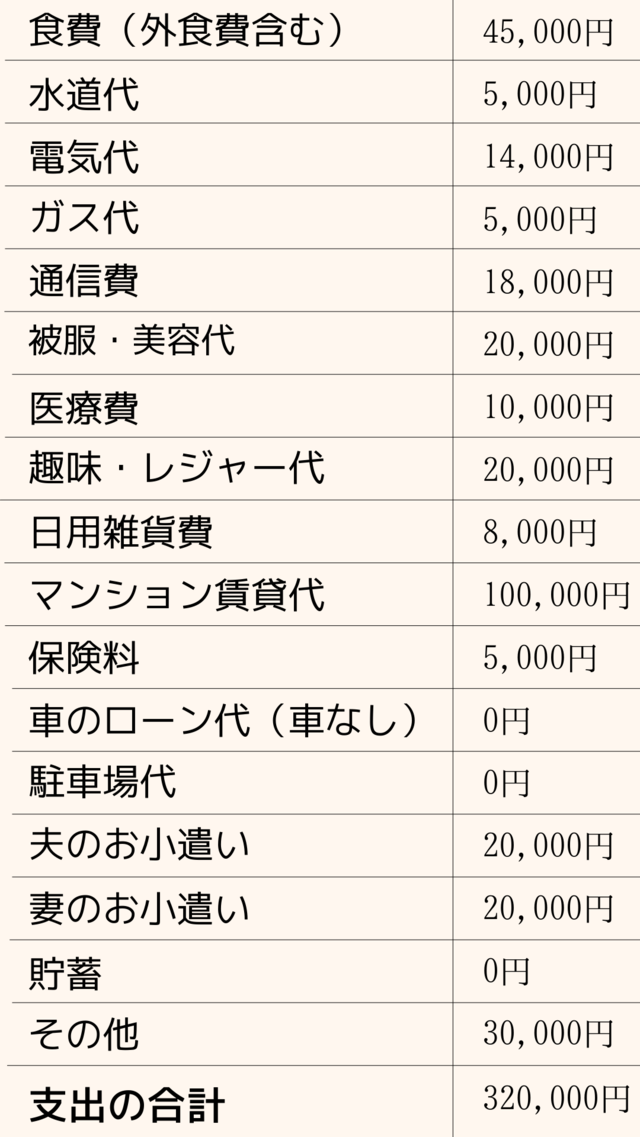

CASE3:Cさんご家族

ご家庭プロフィール:

妻もフリーランスのイラストレーターだけれど、現在は育児に忙しく、仕事はお休み中。夫だけの月収ではバラツキも激しく、世帯貯蓄も心もとないので、妻は少しでも早く仕事復帰したいと考え中。都心の賃貸アパート在住だが、夫婦共に自宅で仕事ができるため、いずれ田舎に新築・中古問わず、一戸建てを購入したいという思いも。子どもが産まれてまだ間もないので、学資保険は加入していない。家計に余裕はなく、月々の貯蓄は0円! そんな状況なので、投資には手が出せない。強いて言うなら、iDeCOか国民年金基金の加入を考えているくらい。

<支出内訳>

国民年金基金+投資信託の併用が賢明!

大竹「フリーランスだとどうしても社会保障が薄くなってしまうので、将来のための備えは意識してやっておいた方がいいでしょう。会社員は厚生年金保険料など、さまざまなものが自動で天引きされ、それらが将来の年金になっていきますが、フリーランスは自分で意識して作っておくのがマスト!

iDeCoや国民年金金基金は掛け金が全額控除になるという節税のメリットもあるので、大きな金額でなくてもやっておくことをおすすめします。

国民年金基金は将来もらえる金額があらかじめ確定していますが、iDeCoで投資信託を選んだ場合には、運用の結果次第になるので将来いくらもらえるかは不確定です(預金タイプもあり)。

そのため、結果的に掛け金の総額を下回ってしまうという可能性がないわけではありませんが、一方では将来もらえる年金が大きく増える可能性も。そのような特性を考慮すると、国民年金基金とiDeCoを併用するというのも賢い方法と言えるかもしれません。

これから住宅購入や子どもの大学入学などライフイベントも多々あるでしょうから、必要な時期にいつでも現金化できるつみたてNISAを活用するのもいいですね。

ちなみに、奥様がまた働くようになったら世帯収入も高くなりますから、最初は無理のない金額から積立をスタートして、復職後に金額を増やすというのもよいと思います。

フリーランスの収入には変動が付きものですから、節税効果だけに惑わされず、無理のない金額で取り組みましょう。貯蓄に関しては、生活コストを上げずにこのままで、奥様が仕事に復帰すれば、たっぷり貯められると思うので心配しすぎないで」

40代以降の人が投資をする場合は?

「自分はもう40代に突入しちゃったから、遅いよね?」と、半ば諦めモードの人はいませんか? そんな方にも、大竹先生から実践的なアドバイスが。

大竹「人生100年時代ですから、残りの人生が「長い」という点では30代でも40代でも同じ。とは言え、40歳と49歳で始めるのとではもちろん違うし、早いに越したことはありません。

もし、定年を控える50代半ば以上の人が投資を始めるなら、とにかく『ローリスク』を意識して。分散投資をするにしても、たとえば、ハイリスクハイリターンの外国株式の割合を減らし、債券の割合を全体的に増やすなどバランスを調整してできる限り、リスクを減らした投資を行いましょう」

3回の連載を通じ、30代子育て世帯に向けた「投資」のあれこれをお話してきました。今まで、「見て見ぬふり」をしてきた人も、今回ばかりは少しだけ真剣に考えてみて。最初の仕組みさえ整えてしまえば、あとは1年に1回、10分程度の見直しでOK! ぜひ、この機会に第一歩を踏み出してみませんか?